Realkreditlån

Skal du købe ny bolig eller tjekke dine lån igennem?

- Få flere tilbud i én ansøgning

- Vi samarbejder med 30+ banker

- Gratis og uforpligtende at bruge Mybanker

Mybanker samarbejder med 30+ banker og 500+ rådgivere

Hvad koster et realkreditlån?

Sådan kommer du igennem realkreditjunglen

Fortæl om dine behov og ønsker

Udfyld vores formular med dine behov, ønsker og din nuværende økonomi.

Vi indhenter tilbud fra banker, der matcher

Vi finder de banker, der passer bedst til netop dine ønsker og din økonomi.

Vælg den bank, der passer dig

Vælg det tilbud, som passer bedst til dig og skift nemt til din nye bank.

Hvad er et realkreditlån?

Vi har lavet en video til dig, der gerne vil vide mere om realkreditlån

Hvad er et realkreditlån?

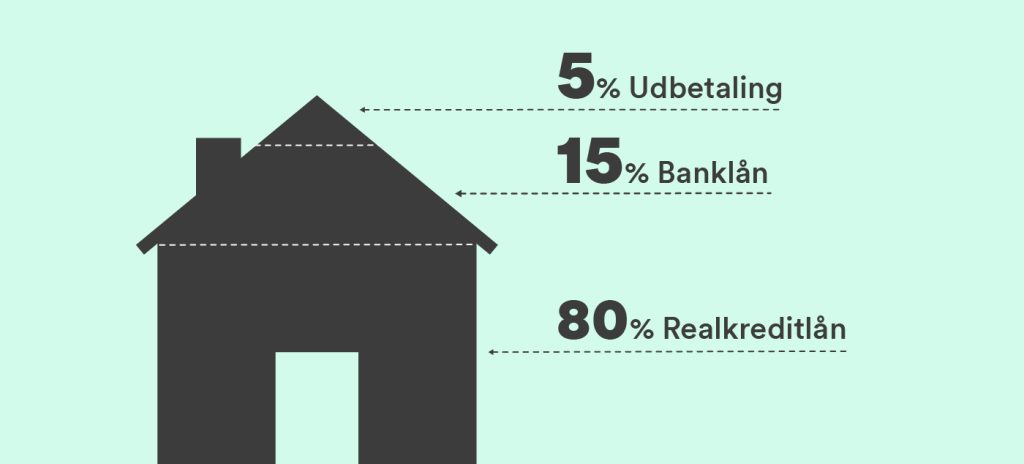

Et realkreditlån, eller kreditforeningslån, er et lån, som bruges til at finansiere et boligkøb. Du kan finansiere op til 80% af boligens værdi med et realkreditlån. Når du optager et realkreditlån, låner du pengene igennem et realkreditinstitut. Det er oftest det realkreditinstitut, som din bank samarbejder med, at du kan tage realkreditlånet igennem. 15% kan du finansiere gennem et boliglån eller banklån, og de resterende 5% skal du selv have i form af opsparing eller investering.

Modsat andre lånetyper, har du stor frihed over, hvordan du vælger at skrue dit realkreditlån sammen, skal du have fast eller variabel rente? Med eller uden afdrag?. Nedenfor lister vi nogle af de af de vigtigste valg, du skal tage:

- Fastforrentet realkreditlån

- Flekslån som F1, F3, F5 lån

- Realkreditlån med eller uden afdrag

- Et eller to realkreditlån

Det er en stor fordel, at du selv kan sammensætte din boligfinansiering, men det betyder også, at du kan komme galt af sted med den forkerte lånesammensætning.

Realkreditlånet er ofte den største gældspost for boligejeres privatøkonomi. Derfor er det også vigtigt, at du bruger tid på at sætte dig ind i, hvad et realkreditlån er, hvordan det bedst sammensættes, og hvor du kan få det bedste realkreditlån.

På denne side tager vi dig gennem de oplistede valg, du kommer til at stå overfor, og kommer med forskelle, fordele og ulemper ved disse.

Hvad er fastforrentet realkreditlån?

Når du optager et realkreditlån, skal du vælge mellem realkreditlån med fast eller variabel rente (flekslån). Et fastforrentet realkreditlån er, som navnet afslører, et realkreditlån, hvor renten er fast i hele lånets løbetid. Et fastforrentet lån betyder, at du betaler den samme rente gennem hele lånets løbetid. Det vil sige, at den månedlige ydelse ikke ændrer sig, hvis renten stiger eller falder. Derfor kan det have stor betydning for, hvilken rente du vælger dit realkredit skal have.

Normalt vil din bankrådgiver anbefale dig den rente, hvis obligationer ligger tættest på kurs 100 og/eller over kurs 95. Der er flere grunde til, at din bankrådgiver oftest vil anbefale dette:

- Du skal låne mindst muligt for at opnå finansiering til din bolig.

- Når renten falder, kan du omlægge til et nyt lån med lavere rente.

- Fordi du altid kan indfri til kurs 100, og får du sikkerhed for, hvor meget det maksimalt kan koste at indfri dit lån.

- Du kan trække renter fra i skat, og derfor er din udgift ved at have et lån med høj rente relativt mindre.

Hvad er variabelt forrentet realkreditlån? (flekslån)

Et variabelt forrentet lån, også kaldet et flekslån, har en variabel rente gennem hele lånets løbetid. Det betyder også, at lånets ydelse kan ændre sig i løbet af lånets løbetid. Et lån med variabel rente skal typisk rentetilpasses hvert halve år eller med 1, 3, 5 eller 10 års mellemrum, alt efter om du vælger et F-kort, F1, F3, F5 og F10-lån. Og det er ved disse tilpasninger, at renten kan ændre sig i forhold til renten for den forrige periode.

Hvad er forskellen på fastforrentet lån og lån med variabel rente?

Der er både fordele og ulemper ved en fast eller variabel rente. I sidste ende handler det om, hvad der passer bedst til dit behov og din økonomi. Nedenfor kan du se forskellen på realkreditlån med fast og variabel rente (flekslån). Du kan også læse meget mere og fordelene og ulemperne ved fastforrentet og variabelt lån i artiklen: Realkreditjunglen: Fast eller variabel rente

Sammenlign fastforrentet og flekslån

| Flekslån | Fastforrentet lån | |

|---|---|---|

| Rente | Variabel | Fast |

| Løbetid | Op til 30 år | Op til 30 år |

| Fastrenteperiode | 3 md. - 10 år | Samme som lånets løbetid |

| Afdragsfrihed belåning over 60% | 10 år | 10 år |

| Afdragsfrihed belåning op til 60% | 30 år | 30 år |

| Risiko | Høj | Lav |

| Bidragssats - 80% belåning | 0,77% - 1,78% | 0,59% - 1,01% |

| Fordele | Lavere rente | Lavere bidragssats og fast ydelse |

| Ulemper | Højere bidragssats og usikker fremtidig ydelse | Højere rente |

Hvor meget kan jeg låne med et realkreditlån?

Du kan låne op til 80% af boligens værdi gennem et realkreditlån, hvis det er lån til lejlighed eller hus, og op til 75%, hvis der er tale om et lån til sommerhus. Resten af lånet kan finansieres gennem et banklån og en eventuel formue eller opsparing.Når du køber en bolig, skal du selv have minimum 5% af boligens pris til udbetaling.

Beløbet du kan låne bliver oftest udregnet på baggrund af gældsfaktoren. Gældsfaktoren fortæller, hvor mange gange din gæld må overstige din husstands samlede indkomst. Hvis du kommer med 5% i udbetaling, må din gældsfaktor være 4 gange husstandens samlede indkomst.

Ved du, hvor du kan købe bolig for? Beregn og læs meget mere i vores guide: Hvor meget kan jeg låne?

Sådan læser du realkredit kurser ved fastforrentet og variabel rente, og hvor finder du realkreditinstitutters obligationskurser?

Hvad skal du være opmærksom på som boligkøber og boligejer. Vi beskriver, fordele og ulemper ved realkreditlån med fast og variabel rente.

Nysgerrig på realkredit priserne? Få et hurtigt overblik over, realkreditinstitutternes lån. Faktisk er ingen banker billigst på alle lånetyper.

Bliv klogere på bankernes bidragssatser og sammenlign forskellen på fastforrentet og fleks lån. Læs f.eks. om, hvordan bankerne beregner din bidragssats.

Hvad koster et realkreditlån?

Hvis du skal købe bolig, er det en god ide at vide, hvad et realkreditlån kan ende med at koste dig. Med realkredit betaler du renter og afdrag til investorerne, der har købt obligationerne.

Realkreditobligationer ses som en sikker investering, og derfor er renten på et realkreditlån som regel lavere end på andre typer lån. En anden fordel ved at finansiere din bolig med et realkreditlån er, at du kan binde renten i op til 30 år, og derfor skal du ikke bekymre dig om rentestigninger. Dette har en stor indvirkning på, hvad du et realkreditlån vil koste dig i sidste ende.

Bidragssatserne regulere prisen

Ud over renter og afdrag til investorerne, betaler du også bidrag til realkreditinstituttet for at administrere kreditforeningslånet. Bidragssatsen fastsættes ud fra belåningsgraden – altså hvor meget du har lånt i boligen ift. boligens værdi.

Bankerne fastsætter bidragssatsen efter tre belåningsgrader, og satsen stiger jo mere, du låner:

- 0-40% af boligens værdi

- 40-60% af boligens værdi

- 60-80% af boligens værdi

Bidragssatsen varierer alt afhængig af låntype og realkreditinstitut. Realkreditinstitutterne kan hæve bidraget, og derfor kan prisen på dit lån ændre sig gennem lånets løbetid. Derudover kan bidraget kun ændre sig, hvis du lægger lånet om.

Få et overblik over realkreditinstitutternes bidragssatser.

Kan bidrag til realkredit trækkes fra i skat?

Som med renteudgifter forbundet med et realkreditlån, skal du tage højde for, at bidrag til realkredit kan trækkes fra i skat. Det er dog ikke noget, du aktivt skal indberette SKAT om. Dit realkreditinstitut indberetter nemlig automatisk tallene til SKAT. Du skal dog altid tjekke din årsopgørelse igennem, om tallene stemmer.

Beregn prisen på realkreditlån

Hvis du er nysgerrig på, hvad prisen er for et realkreditlån, når du skal købe bolig, kan du benytte dig af Mybankers låneberegner. Med låneberegneren kan du få et overslag på prisen for realkredit og sammenligne forskellige lånetyper.

Det skal du kigge efter, når du optager realkreditlån

Der er reelt ikke noget realkreditlån, der løber hele dets løbetid. Stort set alle lån bliver omlagt før tid på grund af salg, låneomlægning, tilbygning, renovering, tillægslån m.m. Du skal derfor ikke kun se på ydelse og ÅOP. Du skal også se på den samlede omkostning over den periode, du realistisk set vil have dit realkreditlån, hvilket typisk er 6-10 år. Altså hvad kommer et realkreditlån til at koste dig indenfor de næste 6-10 år?

Hvis du har valgt afdragsfrihed, skal du dog være opmærksom på, at når du begynder at betale af på lånet, sker der en ændring i den ydelse, du betaler hver måned.

Hvilket realkreditlån er billigst?

Bidragssatsen, som har indflydelse på, hvor meget du kommer til at betale for realkredit, afhænger af, hvor mange procent af boligens værdi du låner. Derfor anbefaler vi, at du altid undersøger markedet, så du er sikker på, at du får det lån, der passer dig bedst. Her har du et overblik over forskellige realkreditlån eller benyt alternativt en boliglånsberegner.

Sådan finder du det bedste realkreditlån

For realkreditlån er det ofte de løbende omkostninger, som du skal holde øje med. Herunder omkostninger som bidragssatser og kursskæring. Renten er nemlig stort set ens hos alle institutterne imellem. Derimod kan forskellen for de løbende omkostninger være op til flere tusinde kroner hvert år.

Det kommer nemlig an på den lånetype og lånebehov, du ønsker for dit realkreditlån. Men det er dog ikke så nemt, at ét realkreditinstitut er billigst på alt. Mybankers undersøgelse viser nemlig at ingen realkreditinstitutter er billigst på alt, og at alle er billigst på noget. Det er altså vigtigt, at du overvejer dit lånebehov, undersøger dine muligheder og indhenter tilbud fra flere forskellige banker. Du kan læse mere om hvilket realkredit er billigst?.

Hvad er renten på realkreditlån?

Renten på realkreditlån afhænger af flere faktorer. For det første afhænger renten af, hvilken lånetype du vælger.

Vælger du at optage et fastforrentet realkreditlån, kan du selv bestemme renten på lånet. Så længe at de bagvedliggende obligationer på renten er under kurs 100, har du mulighed for at optage lånet med den ønskede rente. Alt efter hvilke rente som er åben, kan du vælge mellem:

- 1% realkreditlån

- 2% realkreditlån

- 3% realkreditlån

- 4% realkreditlån

- 5% realkreditlån

- 6% realkreditlån

- osv.

Hvilken rente, som er åben på nuværende tidspunkt, afhænger af udbud og efterspørgsel. Hvis efterspørgslen på penge stiger eller udbuddet faldet, vil renten ofte stige og modsat. Dog kan centralbankerne være med til at påvirke denne udvikling. De kan nemlig trykke penge, opkøbe værdipapirer og styre deres egne indlåns- og udlånsrente. De kan især påvirke det kortsigtede renteniveau. Hvorimod renter på langtløbende lån, heriblandt realkreditlån, ofte afhænger af udbud og efterspørgsel, og forventningerne til fremtidig inflation.

Når renten er fast, vil du kende din rente og afdrag i hele lånets løbetid. Et fastforrentet kreditforeningslån sikrer dig nemlig en fast realkredit rente i løbet af hele lånets løbetid, mod, at du betaler en højere rente for lånet.

Hvis du vælger et realkreditlån med variabel rente (flekslån), er det markedets rentesatser, som bestemmer lånets rente. For flekslån bliver renten tilpasset alt efter, hvilken lånetype du vælger. Du kan vælge imellem F-kort, F1, F3, F5 eller F10 lån. Hvis du f.eks. vælger et F3 realkreditlån, vil lånets rente blive rentetilpasset hvert tredje år. Her er det altså markedets rentesats på det tidspunkt, renten skal tilpasses, som bestemmer renten. Renten har historisk set været lavere på korte obligationer (flekslån) end på lange (fastforrentet lån).

Det er helt op til dig selv, hvilken låntype du i sidste ende vil optage. Som tommelfingerregel kan det være en fordel at vælge et fastforrentet lån, hvis:

- Du ligger søvnløs over frygten for stigende renter

- Du tror renten stiger om kort tid

- Du har ikke råd til, at renten overstiger den rente, du kan få ved et fastforrentet lån

Rentefradrag på realkreditlån

Når du står og skal vælge renten på dit fastforrentet lån, skal du huske, at du kan få rentefradrag på realkreditlån. Det betyder, at du kan trække renten fra i skat. Selvom du vælger en høj rente f.eks. 5% realkreditlån, vil du altså ikke betale alle renteomkostningerne på lånet. Rentefradraget ”hjælper” med at betale noget af den højere rente, men fordi rentebeløbet bliver mindre og mindre efterhånden, som du afdrager på lånet, bliver denne hjælp også mindre.

Du skal huske, at hvis du omlægger realkreditlån, vil dit rentefradrag ofte også ændre sig. SKAT indhenter selv dine oplysninger på dine lån, men du skal selv tjekke dem efter på din forskudsopgørelse og årsopgørelse.

Omlægning af realkredit- og kreditforeningslån – Hvorfor og hvornår?

Omlægning af lån betyder, at du udskifter dit nuværende realkreditlån med et nyt realkreditlån. I visse tilfælde kan du opleve, at omlægning af lån også bliver omtalt som konvertering af realkreditlån.

Der kan være mange fordele ved at omlægge dit lån, men du skal være opmærksom på, hvornår det kan være en god ide at omlægge dit realkreditlån.

Når vi taler om omlægning og konvertering af realkreditlån, taler man typisk om tre typer af konvertering – nedkonvertering, opkonvertering og skråkonvertering.

- Nedkonvertering = konverterer til lavere rente

- Opkonvertering = konverterer til højere rente

- skråkonvertering = konverterer til anden lånetype. f.eks. fast til variabel rente.

Hvis kursen på de bagvedliggende obligationer for dit realkreditlån ligger under kurs 100, kan du til hver en tid vælge at indfri det til den gældende kurs. Hvis kursen er over kurs, kan det være en fordel at vente til næste termin, hvor du kan indfri lånet til kurs 100. Du kan indfri dit realkreditlån til kurs 100, fire gange om året. Du kan læse mere kurser i vores guide til realkredit kurser

Hvornår kan det betale sig at omlægge sit lån?

Som tommelfingerregel er der tre scenarier, der gør det fordelagtigt for dig at omlægge lån.

- Den rente du kan få i dag, er minimum 1,5 % under den rente, du betaler på dit lån nu.

- Du kan skære en stor del af din restgæld ved at konvertere til en højere rente.

- Du har mulighed for at betale et lavere bidrag, fordi din bolig bliver vurderet højere nu end tidligere.

- Opdeling til to realkreditlån, hvis du har eller ønsker afdragsfrihed.

Kender du fordelen ved nedkonvertering af realkreditlån? Omlægger du til en lavere rente, kan du spare penge på dit låns månedlige renteudgift.

Kender du fordelen ved opkonvertering af realkreditlån? Omlægger du til en højere rente, kan du ofte nedbringe restgælden på dit lån.

Når renten går op eller ned, åbnes muligheden for op- og nedkonvertering af fastforrentet realkreditlån. Bliv klogere på, fordele og ulemper.

Realkreditlån med eller uden afdragsfrihed

Realkreditlån er et af de eneste lån, hvor du kan få afdragsfrihed i op til 10 år. Afdragsfrihed betyder, at du i en periode på op til 10 år, kan nøjes med at betale rente- og bidragsomkostninger. Du vil først skulle afdrage på realkreditlånet efter de 10 år er udløbet. Men er afdragsfrihed en god ide? Du kan læse mere om realkreditlån med eller uden afdrag?

Opdeling af kreditforeningslån ved afdragsfrihed – derfor kan det betale sig

Hvis du ønsker afdragsfrihed, kan du med fordel overveje at opdele dit realkreditlån i to i stedet for ét enkelt. For mange boligejere, hvis lånebeløb overstiger 60% af boligens samlede værdi, kan det nemlig betale sig at have to realkreditlån eller kreditforeningslån.

Grunden til at du skal overveje om dette kunne være en idé, er at bidragssatserne er markant højere end forhen og især for kreditforeningslån fra 60% til 80% af din boligs ejendomsværdi. Hvis du ønsker afdragsfrihed, kan du altså ende med at betale en høj bidragssats for noget, du ikke afdrager på.

Opdeling af kreditforeningslån – Eksempel

- Første kreditforeningslån: Et lån fra 0-60% af ejendomsværdien. Dette lån kan med fordel være med afdragsfrihed. Denne del af lånet er ikke den dyreste, og derfor kan det betale sig at have afdragsfrihed på denne del af lånet.

- Andet kreditforeningslån: Et lån fra 60%-80% af ejendomsværdien. Dette lån afdrager du løbende på, da denne del af lånet er den dyreste del i forhold til bidragssatser.

Hvis du vil vide mere om fordelen ved et eller to kreditforeningslån, kan du læse meget mere lige her – Realkreditjunglen: Et eller to lån?

Kan det betale sig at skifte realkreditinstitut?

Mange vælger at undersøge, hvad andre realkreditinstitutter kan tilbyde dem, i forbindelse med, at de skal købe bolig. Der er forskel på bidragssatserne fra realkreditinstitut til realkreditinstitut, og derfor kan det godt betale sig at undersøge prisen på de forskellige kreditforeningslån. Hvis du vælger at omlægge dit lån eller skifte realkredit, skal du være opmærksom på, at der er omkostninger forbundet med det. Der er forskellige tidspunkter, hvor det er optimalt at indfri lån, alt efter hvilken lånetype du har.

Læs mere om, hvad du skal overveje, før du skifter realkreditlån.

Hvad koster det at skifte realkreditinstitut?

Hvis du laver en realkreditsammenligning for at undersøge, om det kan betale sig for dig at skifte kreditforeningslån, skal du, ud over bidragssatserne, undersøge priserne på kurtage, kursskæring og lånesagsgebyr, og så skal du huske at medregne omkostningerne til tinglysningsafgifter – benyt eventuelt en låneberegner.

- Kurtageomkostninger er omkostninger som realkreditinstituttet tager, når de handler med obligationerne. Det er dig som lånetager, der betaler kurtageomkostningerne.

- Kursskæring er en procentsats, du betaler til realkreditinstituttet, når obligationerne sælges – enten i forbindelse med at lånet bliver indfriet, eller du omlægger realkreditlånet samt ved refinansiering. Det vil sige, at som udgangspunkt kommer du til at betale kursskæring oftere, hvis du optager lån, der skal refinansieres hvert 5. år, end hvis du optager et lån, der løber i 30 år uden, at det behøver at blive refinansieret.

- Lånesagsgebyret er det gebyr, som realkreditinstitutterne tager for at oprette eller omlægge dit lån.

- Tinglysningsafgiften er den afgift, du betaler til staten, når du optager eller omlægger dit lån. Afgiften består af et fast og et variabelt beløb.

Din bank samarbejder med ét bestemt realkreditinstitut

Der findes fire realkreditinstitutter, der tilbyder realkreditlån; Realkredit Danmark, Nordea Kredit, Totalkredit/Nykredit og Jyske Kredit (tidligere BRF Kredit). De forskellige banker samarbejder med bestemte realkreditinstitutter. Derfor kan det godt betale sig at undersøge, hvilket realkreditinstitut din bank samarbejder med, og om du kan spare penge ved at vælge et andet realkreditinstitut.

Sådan finansieres et realkreditlån

Når du tager et realkreditlån, finder realkreditinstituttet en investor – fx et pensionsselskab – der ønsker at investere sine penge. Investorerne får realkreditobligationer, som svarer til det beløb, de investerer.

Hvis du tager et fastforrentet lån, bliver lånet finansieret med obligationer, der har en løbetid, som svarer til lånets løbetid. Hvis lånet er på 30 år, er obligationernes løbetid også på 30 år. Hvis du tager et 30-årigt lån med variabel rente, svinger obligationers løbetid, alt efter hvor ofte du vælger, at obligationerne skal refinansieres.

Selvom obligationernes løbetid er kort, er lånets løbetid stadig på 30 år. Det betyder, at hvis en investor investerer sine penge i korte obligationer, får investoren sine penge tilbage inden for 3 år. Som låntager skal du refinansiere dit realkreditlån, når obligationerne udløber. Hvis dit realkreditlån er med variabel rente, skal du refinansiere dit lån en eller flere gange i lånets løbetid.

Køb og salg af realkredit obligationer

Kurserne på de obligationer, der skal sælges for at finansiere dit realkreditlån, svinger alt efter udbud og efterspørgsel. Hvis du tager et realkreditlån på 1 million til kurs 100, betyder det, at du låner 1 million og skylder 1 million.

Tager du derimod et realkreditlån på 1 million til kurs 95, låner du 1 million, men skylder 5 % mere – altså 1.052.632 kr. Det er de 1.052.632 kroner du betaler rente, afdrag og bidrag af.

Når kursen på en realkreditobligation kommer over 100, er det ikke længere muligt at optage lån i den. Derfor får man det billigste lån, når kursen på obligationerne er tættest på kurs 100.

Generelt set er renten lavere på et realkreditlån end et banklån, og derfor betaler du stadig mindre for et realkreditlån, selvom du skylder flere penge, end du har fået stillet til rådighed.

Kan et realkreditlån bruges til finansiering af alle slags boliger?

Du kan finansiere en lang række boligtyper med et realkreditlån, f.eks. et hus, lejlighed, sommerhus og forældrekøb. Et realkreditlån kan ikke bruges som finansiering til f.eks. et andelsboligkøb. Derfor risikerer du også at få en højere rente ved et andelsboliglån, i forhold til et almindeligt realkreditlån.

Er delvis indfrielse af realkreditlånet en god idé?

Det er som regel en god investering at afdrage sin gæld i banken. Banklån med variabel rente kan oftest indfries helt eller delvist uden ekstra omkostninger. Hvis man ved, at man ikke skal bruge pengene igen lige med det samme, opnår man reelt ”udlånsrenten” som afkast på de penge, man afdrager.

Med hensyn til realkreditlån afhænger svaret på, om indfrielse er en god investering af omkostninger og af hvilket lån, du har.

Omkostninger

Realkreditlån er finansieret ved at sælge obligationer i de finansielle markeder. Ved indfrielse af lån skal disse obligationer ligeledes indfries eller købes tilbage og afleveres til realkreditinstituttet. Hertil kommer der normalt et gebyr for helt eller delvis at indfri et realkreditlån.

Man betaler løbende bidrag på sit realkreditlån. Afhængig af ens lån, eventuelle afdragsfrihed og belåningsgrad kan bidraget være op til tre procent. Der kan derfor være gode penge i sparede omkostninger ved at indfri visse realkreditlån. Husk at få genberegnet bidraget på lånet, når du laver en delvis indfrielse. Når lånet bliver mindre, bør bidraget også blive mindre.

Indfrielse af fastforrentede lån

Fastforrentede lån kan indfries til kurs 100 til en termin. Der er typisk fire terminer om året: den 31/3, 30/6, 30/9 og 31/12. Indfrielse til kurs 100 skal ske med to måneders varsel til realkreditinstituttet.

Alternativt kan man tilbagekøbe de obligationer, der oprindeligt er solgt for at finansiere lånet. Hvis disse kan købes under kurs 100, er det naturligvis at foretrække.

Indfrielse af flekslån

Flekslån kan ligeledes indfris til kurs 100, men det kan kun ske på tidspunktet for refinansiering. Har man således et F5-lån, vil man kun kunne indfri til kurs 100 hvert femte år, når lånet skal refinansieres (have fastsat ny rente for de næste fem år).

På alle andre tidspunkter må de underliggende obligationer købes tilbage i markedet. Også her gælder, at ændringer i renten vil betyde ændring i kursen på obligationerne.

Med flekslån er der den yderligere twist, at det er såkaldte kontantlån. Kontantlån betyder, at obligationerne (modsat fastforrentede lån) kan have haft en kurs over 100 ved optagelse af lånet, og at eventuelle kurstab/gevinster er indregnet i renten. Det er årsagen til, at man kan have et flekslån med en rente på 0,57 procent, på trods af at der ikke findes obligationer med en nominel rente på 0,57 procent.

Hvis renten falder, vil indfrielse – på samme måde som med fastforrentede lån – blive dyrere. Prisen for indfrielse følger således renten, og hvis renten falder, vil kurstabet udtrykke forskellen mellem renten på lånet og renten i dag.

I praksis betyder det, at man ved indfrielse ikke sparer renten på lånet, man sparer renten ved indfrielse – reelt renten på et tilsvarende nyt lån. Et kurstab ved indfrielse kan man ikke trække fra i skat, hvorimod renten på lånet kan trækkes fra i skat.

Ved indfrielse efter et kraftigt rentefald bør man derfor få regnet på, om det er bedre at beholde lånet, få glæde af rentefradraget og frem til næste rentetilpasning placere pengene på en opsparingskonto. Her vil ens bidrag også spille en væsentlig rolle for beslutningen.

Det siger vores kunder

Hjalp mig med at finde en meget bedre bankoplevelse med en bank der imødekommer mine ønsker. Det var let at bruge og uploade dokumenter og aftale møder med de banker der gav et tilbud. (Udvalgt anmeldelse)

Lær mere om realkredit med Mybanker

Når du skal vælge, hvilket realkreditlån der passer bedst til dig, er der flere ting, du bør være opmærksom på. Du kan læse alt om realkredit i Mybankers artikelarkiv.

Når du skal købe en bolig, kan du hurtigt miste overblikket. Derfor kan det være en ide at søge økonomisk rådgivning, f.eks. i forbindelse med et boligkøb.

Andre lånetyper hos Mybanker

Mybanker samarbejder med mange af de største danske banker og låneudbydere, der både servicerer privatkunder, erhvervskunder og Private Banking kunder. Derfor kan du også finde forskellige lånetyper, såsom billån, forbrugslån og samlelån.

Vi hjælper dig med at sammenligne lån, når du skal lån penge online, så du nemt kan finde det lån, som passer bedst til dig. Hos Mybanker er vi forståelige med, at du til tider har brug for at låne penge. Vi synes dog stadig, at alle burde overveje, om et lån er den bedste løsning. Hvis du ikke akut har brug for pengene, kan du overveje at lave en opsparingskonto, eller kigge ind i investeringer. Mange vælger at bruge den nemme og populære investeringsform, nemlig indeksfonde.

Desuden skal du altid huske dine indtægter og opsparinger, f.eks. dit barns børneopsparing. Mange glemmer nemlig disse, da de fokuserer på lån, renter, omkostninger og afbetaling.

Mediernes ekspertkilde: Nævnt 500+ gange det seneste år

Realkredit - Det spørger andre om

Det er ikke gratis at omlægge dit realkreditlån,. hvis du ønsker at omlægge dit lån, skal du udover at kigge på bidragssatserne kigge på en række omkostninger, der ofte er forbundet med omlægningen af realkredit eller kreditforeningslån. F.eks.

- Kurtageomkostninger

- Kursskæring

- Lånesagsgebyret

- Tinglysningsafgiften

I forbindelse med et boligkøb kan du låne op til 80% af boligens samlede værdi i realkredit. De resterende 20% kan du enten finansiere via din egen opsparing eller et banklån. Som udgangspunkt skal du komme med 5% af boligens værdi, før du kan få lov til at låne i realkredit.

Hvis du skal lån til sommerhus kan du låne op til 75% af sommerhusets værdi. De resterende 25% skal du finansiere på samme måde som ved et boligkøb.

Hvis du vil vide hvad et realkreditlån koster, skal du kigge efter nøgletallet ÅOP. Mange der skal købe bolig, stirrer sig blind på de mange gebyrer, renter og omkostninger. Derfor giver vi dig en rettesnor at følge. ÅOP betyder Årlige Omkostninger i Procent og fortæller, hvad et lån vil koste dig om året i hele lånets løbetid. Generelt er renten ens for alle realkreditinstitutter, derfor skal du holde øje med de løbende omkostninger for dit realkreditlån, herunder bidragssatserne og kursskæring.

Ja. Du kan som med andre renteudgifter trække realkreditbidraget fra i skat. Dit realkreditinstitut indberetter automatik dit bidrag til Skat, men det er i sidste ende din opgave at tjekke, at det er indberettet korrekt.

Hvis kursen på de bagvedliggende obligationer for dit realkreditlån er under kurs 100, kan du til hver en tid vælge at indfri eller omlægge din realkredit. Hvis kursen er over kurs 100, kan du indfri kreditforeningslånet fire gange om året.